Dans un rapport de novembre 2016, le Comité européen du risque systémique (CERS) avait mis en exergue certaines vulnérabilités du marché immobilier au Luxembourg et dans 10 autres pays de l’Union européenne[1]. Selon le CERS, le Luxembourg se caractériserait ces dernières années par la conjonction d’une hausse soutenue de l’endettement des ménages et d’une forte progression des prix immobiliers.

Ce rapport a incité les autorités à déposer, à la fin de l’année dernière, un projet de loi visant à mieux encadrer les risques systémiques liés au secteur de l’immobilier résidentiel luxembourgeois, qui doterait la CSSF de nouveaux outils de contrôle. Cette dernière pourrait dorénavant introduire de nouvelles limites maximales, encadrant plus strictement l’octroi des prêts immobiliers. Ces limites se rapporteraient au ratio des prêts à la valeur du bien immobilier, au ratio des prêts au revenu annuel disponible, au rapport de l’endettement total de l’emprunteur au revenu disponible annuel, au ratio des charges de l’emprunt au revenu disponible annuel ou encore à l’échéance initiale de l’emprunt immobilier concerné. Elles pourraient être appliquées seules ou en combinaison et se rapporteraient uniquement aux nouveaux prêts destinés à l’acquisition de biens immobiliers à usage résidentiel situés sur le territoire national.

Je peux aisément comprendre les préoccupations du CERS et des auteurs du projet de loi. Selon la Commission européenne[2], le prix moyen des logements corrigé de l’inflation aurait d’ailleurs augmenté de plus de 30% de 2006 à 2016 au Luxembourg et ce en dépit de la crise économique et financière. Il convient cependant de ne pas exagérer les risques associés et de les circonscrire de manière proportionnée, en évitant toute sur-régulation en la matière qui pourrait s’avérer dommageable à l’économie en général, à la place financière et au secteur de la construction en particulier.

Luxembourg : des établissements de crédit résistants aux chocs

Je constate d’ailleurs que les établissements de crédit luxembourgeois présentent des ratios de capital parmi les plus élevés en Europe, ce qui souligne leur grande résilience à tout choc potentiel, émanant du marché immobilier ou d’autres segments de l’économie. Selon l’Autorité bancaire européenne, les établissements de crédit luxembourgeois occupaient en 2017, avec un ratio de fonds propres (dit « tier 1 ») supérieur à 20%, le cinquième rang au sein de l’Union européenne (UE) et se situaient nettement au-delà de la moyenne de l’UE – soit 16%. Il convient donc de ne pas exagérer la vulnérabilité de la place financière luxembourgeoise à des chocs susceptibles de se manifester à l’avenir sur le marché immobilier luxembourgeois.

Des prix immobiliers reflétant avant tout des facteurs fondamentaux

La prétendue fragilité immobilière du Grand-Duché ne doit pas être davantage exagérée. Diverses études récentes montrent que la progression soutenue des prix immobiliers au Luxembourg reflète avant tout des facteurs de nature structurelle, comme la forte immigration nette et une offre de logements systématiquement en retrait par rapport à la demande (l’abolition en 2015 du taux super-réduit de TVA de 3% sur l’investissement immobilier locatif a encore accentué ce décalage), de sorte qu’on ne peut évoquer une quelconque « bulle immobilière » au Grand-Duché. La donne est peu susceptible de changer à moyen terme. Pour autant que soit sauvegardé (ou même renforcé) un environnement légal et fiscal attractif, l’immigration nette devrait en effet demeurer soutenue dans les prochaines années.

Selon une étude récente qui porte sur la période 1980-2017[3], la dynamique des prix immobiliers au Luxembourg s’expliquerait d’ailleurs dans une large mesure par ces fondamentaux et si, sur la période 2012-2017, les biens immobiliers auraient été quelque peu surévalués par rapport aux variables fondamentales, ce dérapage demeurerait modeste puisqu’il se limiterait à 7% environ.

Il conviendrait ainsi d’agir en priorité sur les déterminants structurels du déséquilibre entre offre et demande de logements au Luxembourg, de nouvelles dispositions susceptibles de mener à une forme d’encadrement du crédit ne pouvant être considérées qu’en dernier ressort. Avant d’édicter de nouvelles règles en la matière, évaluons en détail les réglementations existantes, déjà très coûteuses pour les établissements financiers. Je constate d’ailleurs que les législations existantes permettent déjà à de nombreux égards d’atteindre les objectifs visés par le projet de loi précité.

Plus largement, il est indispensable me semble-t-il de procéder à une évaluation préalable de l’impact économique d’ensemble des dispositions de ce projet de loi, qui devrait s’accompagner d’une analyse du coût pour la place financière des réglementations actuelles. Selon une étude publiée en 2016[4], les coûts supportés par les banques en relation avec diverses législations existantes se seraient montés à plus de 450 millions d’EUR en 2015, la charge associée pesant particulièrement sur les petits établissements. Selon la même étude, entre 10 et 13% des ressources humaines du secteur bancaire sont dédiées au respect des réglementations prises en considération.

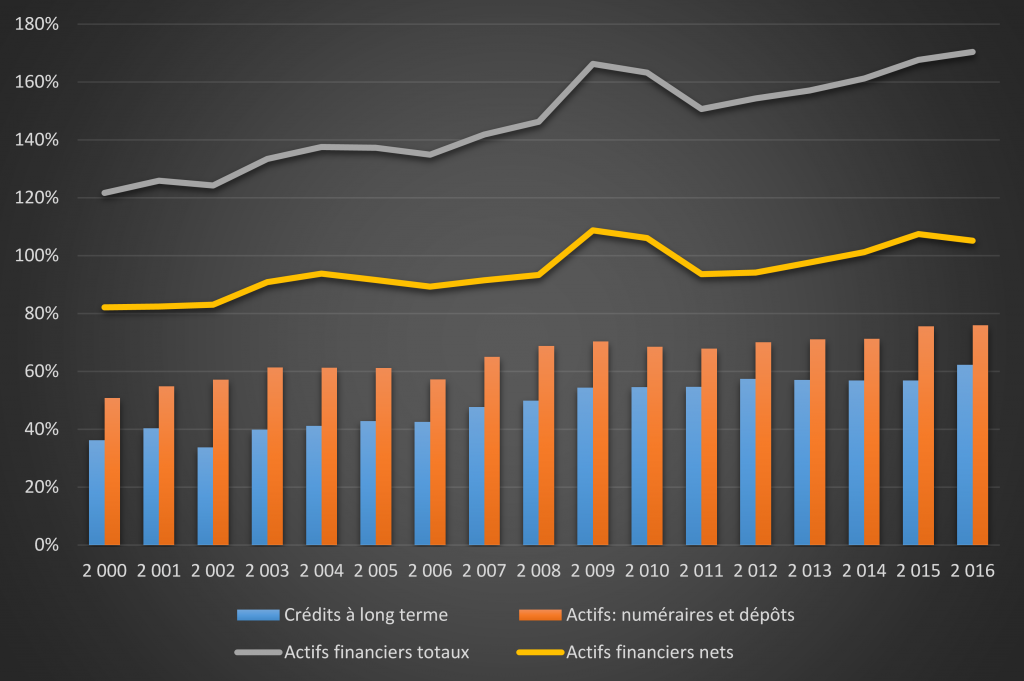

Une dette des ménages croissante, mais à apprécier avec un certain reculEn outre, si la dette des ménages a augmenté au fil des ans par rapport au revenu disponible moyen ou vis-à-vis du PIB, son importance relative dépend beaucoup de l’indicateur utilisé. La dette des ménages a certes fortement augmenté par rapport au revenu disponible depuis 2000. Cependant, les actifs des ménages ont sur la même période enregistré une augmentation quasiment aussi marquée, de sorte que leurs engagements ne semblent nullement « déraper » par rapport à leurs actifs. Selon les comptes financiers du Luxembourg, les avoirs financiers nets des ménages (c’est-à-dire leurs actifs financiers moins leurs engagements – dont les crédits immobiliers) auraient même sensiblement progressé de 2000 à 2016, passant de 82 à 105% du PIB (voir la courbe jaune). C’est tout, sauf un constat de « faillite » de nos ménages. De fortes disparités peuvent certes se manifester entre ménages, mais il importait tout de même de rappeler ces grandes tendances, souvent éludées

Graphique : Evolution des actifs et engagements des ménages (en % du PIB)

Source : Comptes financiers, STATEC et BCL.

Reconnaissance étrangère des limites nationales : pas de distorsion concurrentielle

Je tiens enfin à souligner un aspect de la nouvelle législation en préparation, certes un peu technique mais primordial. Le projet de loi en question pose les jalons d’une procédure de demande de reconnaissance, par les autorités prudentielles d’autres Etat membres de l’Union européenne, des éventuelles limites aux crédits immobiliers que la CSSF pourrait être amenée à édicter en vertu du projet de loi. Sur la base de ce texte, la CSSF pourrait en effet demander aux autorités nationales des autres Etats membres de l’Union européenne d’appliquer, aux institutions financières placées sous leur surveillance, les conditions et limites fixées pour l’octroi de crédits immobiliers destinés à l’acquisition de résidences sur le territoire luxembourgeois. La Chambre de Commerce juge indispensable une telle reconnaissance des limites fixées par la CSSF, afin d’assurer une réelle égalité concurrentielle sur le marché des crédits immobiliers destinés à l’acquisition de résidences au Grand-Duché. En son absence, les établissements financiers localisés dans d’autres Etats membres pourraient en effet être tentés d’octroyer sur ce marché des crédits excédant les limites fixées par la CSSF, permettant à certains ménages luxembourgeois de contourner ces dernières et procurant un avantage concurrentiel biaisé à ces établissements financiers étrangers.

Or le projet de loi sous revue est loin d’offrir toutes les garanties à cet égard. Il prévoit en effet que la CSSF ne puisse demander une reconnaissance étrangère des limites précitées que dans le cadre d’une procédure décisionnelle potentiellement laborieuse, impliquant diverses institutions. Dans son avis, la Chambre de Commerce propose de conférer une plus grande automaticité à l’ensemble de la procédure de demande de reconnaissance des éventuelles règles luxembourgeoises. Une telle automaticité s’imposerait d’autant plus que les règles en question auront déjà fait l’objet en amont d’une procédure impliquant les diverses autorités en charge de la stabilité financière.

Beaucoup d’aspects techniques, donc, néanmoins essentiels pour l’avenir de la place et pour le secteur de la construction, très pourvoyeuse de main-d’œuvre. Je ne conteste pas la nécessité d’une régulation, à condition toutefois qu’elle soit proportionnée aux objectifs visés et qu’elle prenne pleinement en compte les réalités socio-économiques du Luxembourg.

[1] A savoir l’Autriche, la Belgique, le Danemark, l’Estonie, la Finlande, Malte, les Pays-Bas, la Slovaquie, la Suède et le Royaume-Uni.

[2] Voir Report from the Commission to the European Parliament, the Council, the European Central Bank and the European Economic and Social Committee – Alert Mechanism Report 2018, 22 novembre 2017, https://ec.europa.eu/info/sites/info/files/economy-finance/com-2017-771-en.pdf.

[3] Voir Housing Prices and Mortgage Credit in Luxembourg, Cahier d’Etudes BcL n°117, février 2018; http://www.bcl.lu/fr/publications/cahiers_etudes/117/BCLWP117.pdf.

[4] Survey on the cost of regulations and its impacts on the Luxembourg financial marketplace, 2016 Edition, Voir https://www.abbl.lu/content/uploads/2017/06/cost-of-regulations-and-its-impacts-on-the-luxembourg-financial-marketplace1.pdf